Januar 2024Porteføljekommentar: God start for både aksjer og renter

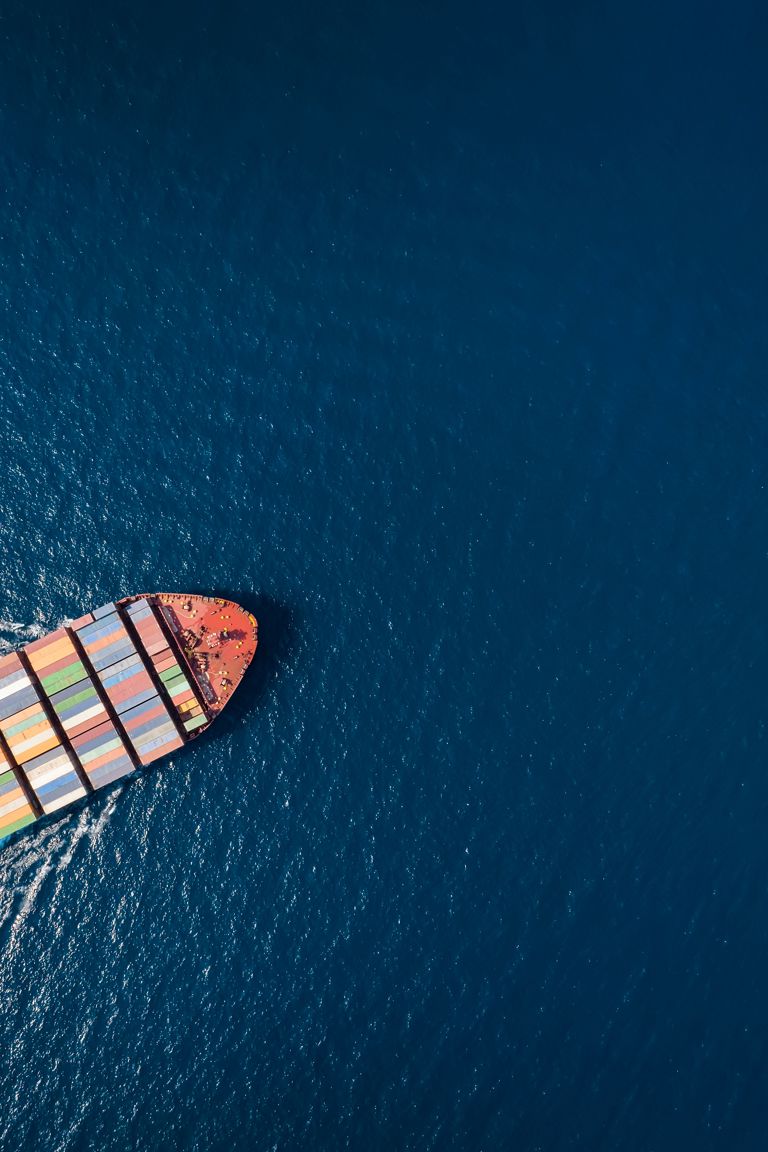

God start på året for risikable aktiva, og spesielt amerikanske aksjer. Små endringer i kredittpåslag gjennom måneden. Den norske kronen svekker seg etter oppturen i desember. Houthi-gruppen fra Jemen fortsetter å angripe skipstrafikken, dette forsinker og fordyrer transport, noe som rammer hele verdensøkonomien.

Aksjer

Februar ble nok en sterk måned i aksjemarkedet. Kina (MSCI China All) og fremvoksende markedet (MSCI EM) ledet an oppgangen, men utviklede markeder fulgte tett bak. I lokal valuta var MSCI World (utviklede markeder) opp 4,6 prosent. Amerikanske aksjer steg 5,3 prosent (målt ved S&P 500), mens europeiske aksjer hang etter og steg 2,0 prosent (målt ved Stoxx 600). Japanske aksjer nådde en etterlengtet «all-time high» og passerte forrige toppnotering fra 1989. Den norske kronen fortsatte den svake trenden og svekket seg ytterligere gjennom måneden.

Det var flere sektorer som utmerket seg i februar. Med unntak av forsyning, leverte samtlige sektorer i utviklede- og fremvoksende markeder positiv avkastning. Det var sektorene forbruksvarer, IT og industri som leverte høyest avkastning.

I fremvoksende markeder var energi og forsyning de eneste sektorene med positiv avkastning. Energisektoren i fremvoksende markeder hadde bred oppgang, blant annet var indekstungvekterne Reliance Industries og Petrobras opp henholdsvis 10,4 og 8,2 prosent.

I 2023 var avkastningsforskjellen mellom store og små selskaper i utviklede markeder hele 9,8 prosent. Dette kan delvis tilskrives de store amerikanske «Magnificent 7» selskapenes dominans (Tesla, Meta, Alphabet, Amazon, Apple, Microsoft og Nvidia). Dels støttet opp av overraskende gode omsetnings- og inntjeningstall, men i hovedsak multippelekspansjon (de ble dyrere). I fremvoksende markeder var historien annerledes. Små selskaper slo store med hele 15,5 prosent, i tillegg til større spredning i avkastning blant selskapene. Trenden har fortsatt inn i januar, i utviklede markeder gjorde store selskaper det bedre enn små (4,5 %) og i fremvoksende var det motsatt (3 %).

Fjorårets store tema innenfor amerikanske aksjer, de såkalte «Magnificent 7»-selskapene hadde en måned med store svingninger. De startet året med en bratt nedgang, men trenden snudde og de var samlet sett opp over 6 prosent før siste handelsdag, da de falt med 3,8 prosent. Det er ikke usannsynlig at disse selskapene kommer til å prege avkastningen også i år ettersom de tross alt utgjør nesten 1/3 av den amerikanske børsen (S&P 500).

Det norske aksjemarkedet leverte negativ avkastning i årets første måned. Energisektoren, målt ved energiindeksen, endte ned 6 prosent. Tungvektere som Equinor og Aker BP var ned 6,1 og 5 prosent, dette til tross for at oljeprisen steg med 5 prosent samme periode. Shippingselskapene hadde en sterk måned (opp 13 prosent), ettersom fraktratene har beveget seg kraftig opp i kjølvannet av urolighetene i Aden-bukten og Rødehavet. I frykt for å bli mål for rakettangrep fra Houthiene velger stadig flere skip å seile den ti dagers ekstra lange ruten rundt Afrika.

Fremvoksende markeder («EM») var ned 3,5 prosent i lokal valuta. Kinesiske aksjer, som vekter tungt i indeksen hadde en svak måned og var ned 7,3 prosent. På indeksnivå var Egypt, Tyrkia og Hellas landene med sterkest start på året, med henholdsvis 19,6, 13,4 og 7,6 prosent avkastning.

På stilfaktornivå var både kvalitet, momentum og vekst foran verdensindeksen, mens verdifaktoren hadde svakere utvikling.

I snitt slo våre foretrukne aksjeforvaltere sine respektive referanseindekser i januar. Kronesvekkelsen bidro positivt til avkastningen i aksjefondene med åpen valuta. Jennison (global momentum), endte måneden 5,5 prosent foran sin indeks, kanskje ikke overraskende ettersom de har en solid vekting mot sektorene IT og kommunikasjon. GQG (EM kvalitet) hadde også en sterk måned med 7,9 prosent meravkastning, blant annet på grunn av solide posisjoner i vinnere som Petrobras (Brasil) og flere selskaper i Adani-gruppen (India). Andre fond som slo indeks i januar var Acadian (+2%), SGA (+0,3%), Arctic (+1,3%) og Holberg (+0,5%).

Renter

Globale High Yield obligasjoner var opp 0,4 prosent i årets første måned, mens Investment Grade var opp 0,1 prosent. Fallet i markedsrenter på slutten av 2023 tok en pause i januar, støttet opp av robuste nøkkeltall og sentralbanker som ymter frempå at det sannsynligvis kan ta en stund før vi får de første rentekuttene.

Ved utgangen av januar var effektiv rente for Global «IG» og Global «HY» 4,68 og 7,59 prosent, mens kredittpåslaget for indeksene var 1,15 og 3,59 prosent, marginalt ned fra forrige måned.

Rentedelen i våre anbefalte porteføljer består generelt sett av lån med noe kortere løpetid sammenlignet med indeks og middels kredittrisiko. I tillegg benytter vi en kombinasjon av rentepapirer med fast- og flytende rente. Rentefondene som hovedsakelig investerer i obligasjoner med lavere kredittkvalitet (high yield), hadde en god start på året. TwentyFour Strategic Income Fund, Storm Bond Fund og Janus Henderson Global High Yield leverte henholdsvis 1,4, 1,2 og 0,7 prosent avkastning.

JPM Global Government Bond (inkludert i porteføljer til klienter med lavere aksjevekting) investerer i statsobligasjoner med lengre løpetid. Marginalt høyere markedsrenter i januar bidro negativt og fondet endte ned 0,5 prosent. Øvrige rentefond som vi kategoriserer som «IG» leverte positiv avkastning; TwentyFour Sustainable Short Term Bond Income, Alfred Berg Nordic IG og Schroders Alternative Securitised Income steg henholdsvis 0,4, 0,5 og 0,8 prosent i løpet av måneden. Alle rentefond er valutasikret til norske kroner.

Våre klienters rentedel har en årlig brutto effektiv rente på rundt 5-8 prosent (avhengig av sammensetning), som vi anser som en attraktiv kompensasjon for kredittrisikoen som tas.

Alternative strategier

Vi benytter alternative strategier i våre foretrukne porteføljer som et diversifiserende element mot tradisjonelle aksje- og rentefond. Sammensetning av denne aktivaklassen varierer i de ulike foretrukne porteføljene. Systematica (datadrevet markedsnøytralt fond) hadde en meget sterk start på året og var opp 4,4 prosent, mens Amundi og GMO leverte henholdsvis -0,1 og 0,1 prosent avkastning. Fondene er valutasikret til norske kroner.

Om valutaeffekt

Den norske kronen svekket seg i januar og reverserte med det noe av den sterke oppgangen i kjølvannet av den overraskende rentehevingen fra Norges Bank i desember. Svakere krone gir positivt avkastningsbidrag til verdipapirer notert i fremmed valuta. Vi sikrer rentefond og fondene innen alternative strategier, og har majoriteten av aksjefondene usikret.

Om overordnet posisjonering

Overordnet var vår strategiske posisjonering positiv for porteføljer med stor andel renter og negativ for porteføljer med overvekt av aksjer. Med marginalt høyere renter var det en fordel å ha en overvekt av rentefond med kort durasjon i porteføljen. Det var positivt med kreditt i porteføljen, og spesielt innen lavere kvalitet (high yield). Alternative strategier sin effekt i porteføljene ble løftet opp av Systematicas sterke start. På aksjesiden var overvekten mot EM og den opportunistiske posisjonen i Fastlands-Kina negativt, men dette ble veid opp av god avkastning fra forvalterne, spesielt GQG.

Våre vurderinger fremover

Relevante indekser